Ryzyko stopy procentowej to ryzyko poniesienia straty na pozycjach bilansowych i pozabilansowych Banku wrażliwych na zmiany stóp procentowych, w wyniku zmian stóp procentowych na rynku.

Celem zarządzania ryzykiem stopy procentowej jest ograniczanie ewentualnych strat z tytułu zmian rynkowych stóp procentowych do akceptowalnego poziomu poprzez kształtowanie struktury pozycji bilansowych i pozabilansowych.

50.1. Pomiar ryzyka stopy procentowej

W procesie zarządzania ryzykiem stopy procentowej Grupa Kapitałowa w szczególności wykorzystuje miarę wartości zagrożonej (VaR), miarę wrażliwości dochodu odsetkowego, testy warunków skrajnych oraz luki przeszacowań.

Wartość zagrożona (VaR) definiowana jest jako potencjalna wartość straty wynikająca z utrzymywanej struktury pozycji bilansowych i pozabilansowych oraz zmienności stóp procentowych, przy założonym poziomie prawdopodobieństwa i z uwzględnieniem korelacji między czynnikami ryzyka.

Wrażliwość dochodu odsetkowego jest miarą określającą zmianę dochodu odsetkowego wynikającą ze skokowej zmiany stóp procentowych. Miara ta uwzględnia zróżnicowanie terminów przeszacowań poszczególnych pozycji odsetkowych w każdym z wybranych horyzontów czasowych.

Testy warunków skrajnych (stress-testy) służą do oszacowania potencjalnych strat wynikających z utrzymywanej struktury bilansu i pozycji pozabilansowych w przypadku wystąpienia sytuacji na rynku, która nie jest standardowo opisana za pomocą miar statystycznych.

W Banku stosowane są dwa rodzaje scenariuszy:

- scenariusze hipotetyczne – w których arbitralnie przyjmowane są zmiany stóp procentowych: równoległe przesunięcie krzywych stóp procentowych w poszczególnych walutach o ±50 p.b., ±100 p.b., ±200 p.b. oraz scenariusze wygięcia (nierównoległego przesunięcia typu „peak” oraz „twist”) krzywych dochodowości,

- scenariusze historyczne – w których zmiany stóp procentowych są przyjmowane na podstawie zachowań stóp procentowych w przeszłości, obejmujące: największą historyczną zmianę, wygięcie krzywej dochodowości z uwzględnieniem pozycji na portfelach, największe historyczne nierównoległe przesunięcie krzywych stóp procentowych dla papierów wartościowych oraz instrumentów pochodnych je zabezpieczających.

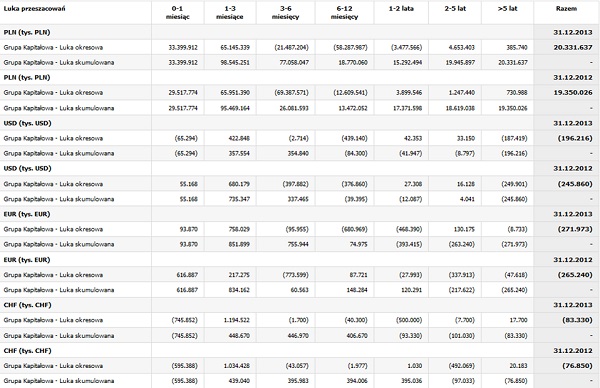

Luka przeszacowań prezentuje różnicę między wartością bieżącą pozycji aktywnych oraz pasywnych narażonych na ryzyko stopy procentowej, podlegających przeszacowaniu w danym przedziale czasowym, przy czym pozycje te ujmowane są w dacie transakcji.

Na koniec 2013 roku i 2012 roku Grupa Kapitałowa posiadała złotową skumulowaną lukę dodatnią w PLN we wszystkich horyzontach czasowych.

50.2. Prognozowanie i monitorowanie ryzyka stopy procentowej

Ekspozycja Grupy Kapitałowej PKO Banku Polskiego SA na ryzyko stopy procentowej na 31 grudnia 2013 roku oraz 31 grudnia 2012 roku składała się głównie z ekspozycji Banku. Ryzyko stopy procentowej dla walut PLN, EUR oraz CHF, generowane przez spółki Grupy Kapitałowej nie wpływało w istotny sposób na ryzyko stopy procentowej całej Grupy Kapitałowej i tym samym nie zmieniało istotnie jej profilu ryzyka. Ryzyko stopy procentowej dla USD było w istotny sposób zmieniane przez ekspozycję spółek Grupy Kapitałowej, w której największą rolę odgrywała ekspozycja KREDOBANK SA.

VaR Banku oraz analizę stress-testową narażenia Grupy Kapitałowej na ryzyko stopy procentowej przedstawia poniższa tabela:

| Nazwa miary wrażliwości | 31.12.2013 | 31.12.2012 |

|---|---|---|

| Równoległe przesunięcie krzywych stóp procentowych o 200 pb. (tys. PLN) (test warunków skrajnych)** | 495.858 | 270.818 |

| VaR 10 - dniowy przy poziomie ufności 99% (tys. PLN)* | 54.930 | 64.451 |

*Biorąc pod uwagę charakter prowadzonej działalności pozostałych Spółek Grupy Kapitałowej generujących istotne ryzyko stopy procentowej oraz specyfikę rynku, na którym działają, Grupa Kapitałowa nie wyznacza skonsolidowanej miary wrażliwości VaR. Spółki te wykorzystują własne miary ryzyka do zarządzania ryzykiem stopy procentowej. Miarę VaR 10-dniowy dla stopy procentowej dla głównych walut stosuje KREDOBANK SA, jej wartość na dzień 31 grudnia 2013 roku wyniosła ok. 10 686 tysięcy PLN, a na dzień 31 grudnia 2012 roku 14 287 tysięcy PLN.

** W tabeli zaprezentowano wartość najbardziej niekorzystnego testu warunków skrajnych spośród scenariuszy: przesunięcie krzywych stóp w PLN o 200 p.b. w górę oraz o 200 p.b w dół.

Na dzień 31 grudnia 2013 roku wartość zagrożona na stopie procentowej Banku w horyzoncie 10-dniowym (VaR 10-dniowy) wyniosła 54 930 tysięcy PLN, co stanowiło ok. 0,27% funduszy własnych Banku. Na dzień 31 grudnia 2012 roku miara VaR dla Banku wyniosła 64 451 tysięcy PLN, co stanowiło ok. 0,33% funduszy własnych Banku*.

* Wielkość funduszy wyliczana zgodnie z przepisami dotyczącymi wyliczania współczynnika wypłacalności.

50.3. Raportowanie ryzyka stopy procentowej

W Banku opracowywane są raporty dotyczące ryzyka stopy procentowej w trybie dziennym, tygodniowym, miesięcznym oraz kwartalnym, przy czym raporty kwartalne dotyczą także Grupy Kapitałowej. Raporty zawierają informacje o ekspozycji na ryzyko stopy procentowej oraz informacje na temat wykorzystania limitów na to ryzyko.

50.4. Działania zarządcze ryzyka stopy procentowej

Do głównych narzędzi zarządzania ryzykiem stopy procentowej w Grupie Kapitałowej należą:

- procedury dotyczące zarządzania ryzykiem stopy procentowej,

- limity i wartości progowe na ryzyko stopy procentowej,

- określenie dopuszczalnych typów transakcji opartych na stopie procentowej.

W Grupie Kapitałowej zostały ustanowione limity i wartości progowe na ryzyko stopy procentowej, m.in. na: wrażliwość cenową, wrażliwość dochodu odsetkowego, limity oraz wartości progowe strat, a także limity instrumentów wrażliwych na zmiany stóp procentowych.

Metody zarządzania ryzykiem stopy procentowej w spółkach zależnych Grupy Kapitałowej określają przepisy wewnętrzne, wprowadzane przez spółki, dla których miary ryzyka stopy procentowej osiągają znaczącą wartość. Przepisy te opracowywane są po zasięgnięciu opinii Banku i z uwzględnieniem rekomendacji kierowanych do spółek przez Bank.